こんにちは!

ピアノ講師のみゆぽんです。

今回のテーマは「確定申告書の書き方」について。

確定申告書を手に入れたものの、項目が多すぎて何をどこに書けばいいのかわからないですよね?

この記事では、確定申告をする個人事業主やフリーランスの音楽家・音楽講師に向けて、確定申告書の書き方を解説します。

そもそも確定申告って何…?

そういう方向けには別途確定申告の基本について解説している記事があるので、そっちもぜひ読んでみてね!

確定申告の基礎知識についてはこちら

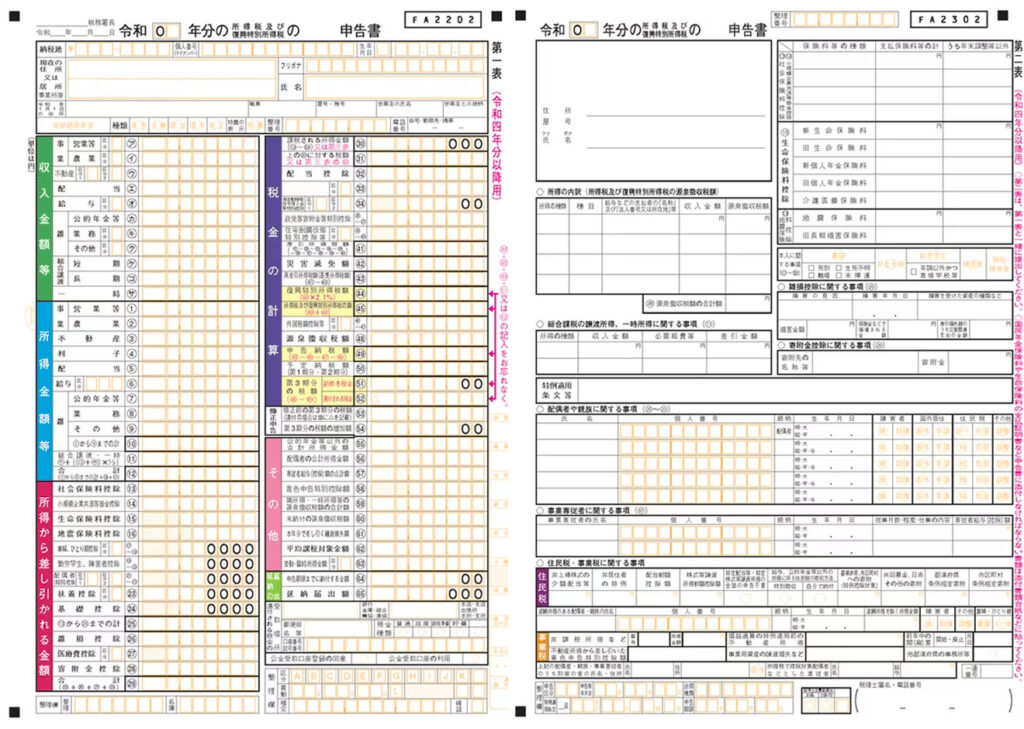

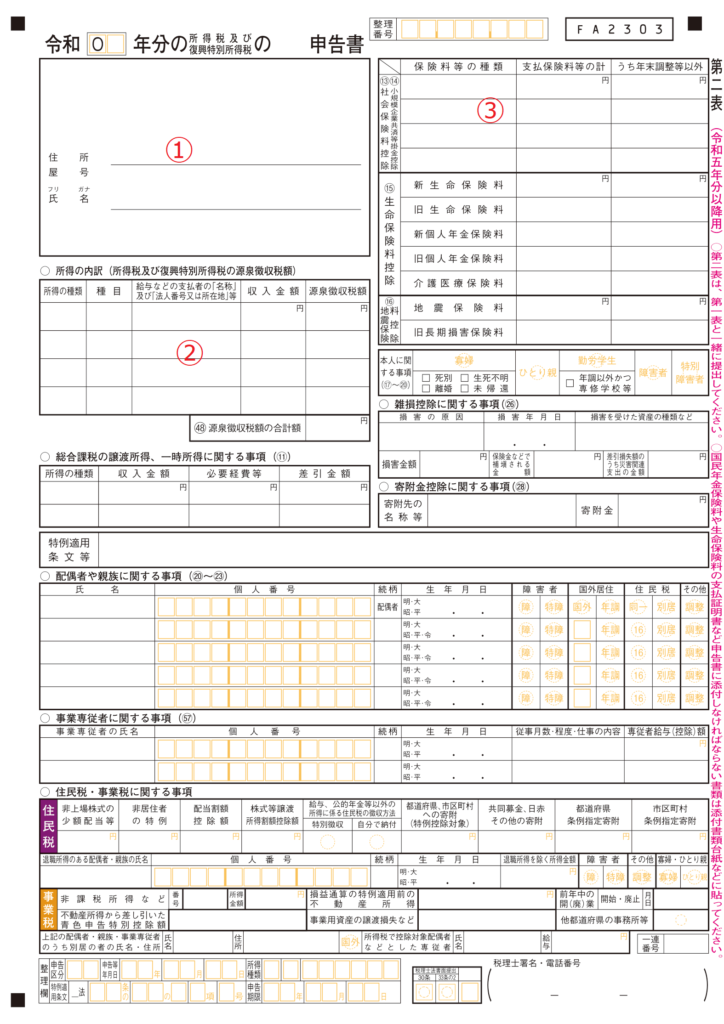

確定申告書の構成

確定申告書は確定申告書は第一表と第二表の2つの書類で構成されています。

下記の写真の左側が第一表、右側が第二表です。

第一表の書き方

確定申告書の第一表は大きく5つの項目に分かれています。

①収入金額等

- レッスン料やお月謝

- 演奏等でもらった謝礼

など、1年間(1/1~12/31)に得た収入の総額を「事業:営業等㋐」に記入します。

また、上記とは別にアルバイト等で給与をもらっている場合は、勤務先から配布される「源泉徴収票」に記載されている収入金額を「給与㋔」に記入します。

②所得金額等

①に記入した収入の総額から、経費を差し引いて算出した金額を「事業:営業等①」に記入します。

経費について詳しい解説はこちら

別に給与等がある場合は、「給与㋔」から給与所得を控除した金額を「給与⑥」に記入します。

最後に、この欄に記入した全ての所得を合計し、「合計⑫」に記入します。

③所得から差し引かれる金額

所得から差し引かれる控除を記入します。

この欄は人によって該当する項目が違うので、注意が必要ですが、

- 社会保険料控除(健康保険料や国民年金保険料などの社会保険料を支払った場合に適用される)

- 寄付金控除(ふるさと納税をした場合に適用される)

などは当てはまる方が多いかもしれません。

また、「基礎控除」は全ての人に適用されるので、記入漏れがないように注意しましょう。

項目を全て記入し終えたら、合計額を「合計㉙」に記入します。

④税金の計算

ここで自分がこれから払う税額を計算していきます。

「課税される所得金額㉚」の欄には、所得金額等の「合計⑫」から、所得から差し引かれる金額の「合計㉙」の金額を差し引いた金額を記入します。

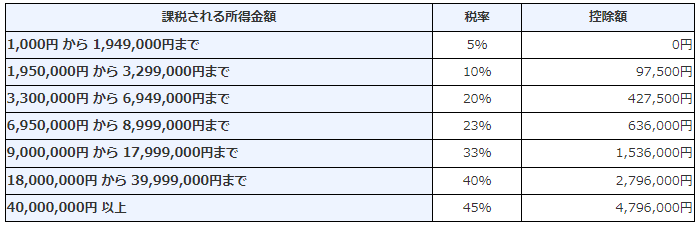

「上の㉚に対する税額㉛」には「課税される所得金額㉚」をもとに計算した所得税の金額を記入します。

所得税の金額は、下記の計算式で算出できます。税率と控除額は所得税の速算表を使用します。

1年間の間に住宅ローンを組んだり、被災したりなど、特別なことがなかった場合は、「差引所得税額㊶」、「再差引所得税額㊸」も「上の㉚に対する税額㉛」と同じ金額になります。

次に「復興特別所得税㊹」を計算します。(「再差引所得税額㊸」の2.1%)

上記の「再差引所得税額㊸」と「復興特別所得税㊹」を足した金額が、去年1年間の所得に対して納めなければいけない所得税の金額です。(=「所得税及び復興特別所得税㊺」)

しかし、「所得税及び復興特別所得税㊺」の金額全てをこれから納税するわけではありません。

大手のお教室に勤めている場合や、法人から演奏謝礼をもらっている場合、報酬が振り込まれる際に予め所得税が引かれていることがあります。

この仕組みを「源泉徴収」と言います!

源泉徴収されているかどうかや、いくら徴収されているかは、年末年始に渡される源泉徴収票や支払調書に記載があるので、チェックしてみましょう

つまり、「所得税及び復興特別所得税㊺」からすでに源泉徴収されている金額を差し引き、残りの金額が自身で納税する額になるというわけです。

すでに源泉徴収されている金額を「源泉徴収額㊽」に記入し、「所得税及び復興特別所得税㊺」との差額を「申告納税額㊾」に記入します。

実際にこれから納税する額

- 「申告納税額㊾」がプラスになった場合…「納める税金」に金額を転記

- 「申告納税額㊾」がプラスになった場合…「還付される税金」に金額を転記

「申告納税額㊾」がマイナスになった場合、源泉徴収の際に払いすぎた分の税金が戻ってきます!

スムーズに還付がされるように、振込先情報の記入を忘れないようにしましょう!

⑤その他

この部分は、税額が正しく計算されているかを確かめるのに必要な情報を記入します。

個人事業主で青色申告を選択している場合は、青色申告特別控除額に65万円・55万円・10万円のいずれかの金額を記入しましょう。

青色申告を選択している場合は、下記の適用要件を参考に、いくら特別控除が受けられるのか確認してね!

青色申告特別控除額の適用要件

- 10万円…事前に青色申告承認申請書と開業届を提出している

- 55万円…上記の要件に加えて、帳簿を複式簿記で作成している

- 65万円…上記の要件に加えて、e-Taxで申告書を提出している

第二表の書き方

次に第二表の書き方を解説します。

個人事業主に関係する欄は次の3つ!

順番に解説していきます。

①住所・屋号・氏名

ここにはご自身の住所と屋号、氏名を記入します。

屋号については別の記事で解説しているので、ぜひ見てね!

屋号について詳しい解説記事はこちら

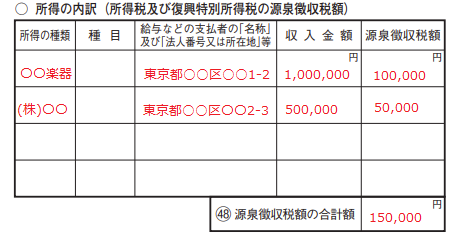

②所得の内訳

大手の楽器店に勤めている場合や、法人から謝礼をもらっている場合は、

- 企業名

- 所在地

- 収入金額

- 源泉徴収額

などをここの欄に記入します。

③保険料控除

個人事業主であれば、全員が「国民健康保険」と「国民年金」に加入しているはずです。

自宅に郵送された控除証明書を元に、1年間に支払った保険料の総額をここに記入します。

その他任意で生命保険や小規模企業共済等に入っている場合も、こちらに記入が必要です。

確定申告を簡単に終わらせるには

確定申告を自力で進めていくと、会計知識が足りないがゆえに色々と悩む場面があるでしょう。

そこでおすすめしたいのが、会計ソフトです。

私のおすすめは「マネーフォワードクラウド確定申告」です。![]()

日々の帳簿付け、必要書類の準備、確定申告書類の作成から提出まで、全てこのソフトで完結するので、家から1歩も外に出ることなく、確定申告が終了します!マジで楽!

普段の指導や演奏活動に集中するためにも、ぜひ利用を検討してみてください!

\1か月無料で使ってみる/

コメント